11:12

15/11/2023

Descargue el pdf aquí

El día viernes 10 de noviembre de

2023, el Gobierno Nacional radicó ante el Congreso de la República proyecto de

ley “Por el cual se adoptan medidas en materia de Impuesto Predial Unificado,

se modifica parcialmente la Ley 44 de 1990, se deroga La Ley 1995 de 2019 y se

dictan otras disposiciones”, este proyecto de ley se deriva del artículo 49 de

la Ley 2294 de 2023 del Plan Nacional de Desarrollo.

La reciente aprobación de la Ley

2294 de 2023 (Ley del Plan Nacional de Desarrollo), especialmente en el

artículo 49, busca abordar la distorsión económica y corregir inequidades en la

carga tributaria a través de la reducción del rezago de avalúos catastrales a

nivel nacional, en el parágrafo 3° del citado artículo, se ordena al Ministerio

de Hacienda y Crédito Público y al Departamento Nacional de Planeación,

elaborar una propuesta de ley que permita poner límites al crecimiento del

Impuesto Predial Unificado derivado del reajuste del avalúo catastral.

Esta propuesta de ley es la que ha

generado diversas reacciones y desafíos que merecen una atención detallada, a continuación,

se trascribe el artículo 49 de la Ley 2249 de 2023.

Artículo

49. Reducción de rezago de avalúos catastrales

a nivel nacional mediante actualización masiva de los valores rezagados.

El Instituto Geográfico Agustín Codazzi (IGAC) adoptará metodologías y modelos

de actualización masiva de valores catastrales rezagados, que permitan por una

sola vez realizar un ajuste automático de los avalúos catastrales de todos los

predios del país, exceptuando aquellos que hayan sido objeto de formación o

actualización catastral durante los últimos cinco (5) años previos a la

expedición de la presente ley o cuyo proceso de formación o actualización esté

en desarrollo a la fecha de expedición, con el fin de contrarrestar la

distorsión de la realidad económica de estos, corregir inequidades en la carga

tributaria y mejorar la planificación del territorio.

Parágrafo

1°. Los gestores catastrales deberán aplicar e incorporar este

ajuste en sus respectivas bases catastrales.

Parágrafo

2°. El presente artículo es transitorio y una vez se haya

cumplido lo dispuesto se continuará con el procedimiento definido en la Ley 44

de 1990, modificada por la Ley 242 de 1995, o la que la modifique o sustituya.

Parágrafo

3°. El Ministerio de Hacienda y Crédito Público y el

Departamento Nacional de Planeación coordinarán la elaboración de una propuesta

de ley que permita poner límites al crecimiento del Impuesto Predial Unificado

derivado del reajuste del avalúo catastral, bajo los principios de

progresividad y fortalecimiento de las finanzas públicas territoriales. Hasta

tanto se expida la nueva ley, se mantendrá vigente lo dispuesto en la Ley 1995

de 2019.

Parágrafo

4°. Los procesos de actualización catastral contratados por las

entidades territoriales que presenten inconsistencias técnicas reconocidas por

los gestores catastrales, podrán ser suspendidos de manera temporal por estos

últimos. Las inconsistencias detectadas deberán ser resueltas por el respectivo

gestor catastral dentro del mes siguiente a su reconocimiento. Lo anterior, sin

perjuicio de las acciones que pueda adelantar la Superintendencia de Notariado

y Registro en ejercicio de sus funciones.

NOTA:

Este artículo perderá vigencia el 31 de diciembre de 2023, de conformidad

con el artículo 372 de la presente ley

A este artículo se puede analizar

de la siguiente forma:

Primero

El ajuste automático de los avalúos catastrales

de todos los predios del país para 2023 y con vigencia 2024, con las

excepciones previstas, YA ES UN HECHO,

ya está materializado en una Ley, y este hecho no ha sido manifestado por

ninguna de las autoridades entrevistadas desde que se radico el proyecto de

Ley. Todos los valores catastrales del país van a ser actualizado masivamente

en 2023, independientemente si es urbano o rural.

Sobre este tema es importante referir que tal

como está previsto, solo se actualizara el valor catastral, por lo que conforme

a esto independientemente de cómo se encuentre la información jurídica de los

predios y especialmente las características fiscas de los predios, como áreas,

desactualizaciones en construcciones ya sea por nuevas edificaciones o por

demoliciones, cambios de destino etc, no se tendrá en cuenta, en este sentido

es como pintar un carro viejo con el motor fundido y con la lámina oxidada,

para venderlo como nuevo, por lo que se tendrá información con valores a 2024,

con características físicas de los años noventa, y primera y segunda década del

siglo XXI (2000-2010 y 2011- 2020)

Segundo

Dado que la responsabilidad de estructurar las Metodologías

y modelos de valoración masiva a todo el país se la asigno la Ley al Instituto

Geográfico Agustín Codazzi (IGAC), a la fecha se desconocen los detalles sobre dichas

metodologías y modelos que este utilizará para la actualización masiva de

valores catastrales rezagados.

Tercero

El artículo 49 de la Ley 2294 de 2023, tiene la

siguiente Nota

NOTA: Este artículo perderá vigencia el 31 de diciembre de

2023, de conformidad con el artículo 372 de la presente ley

En temas de oportunidad es difícil determinar

hoy a mitad del mes de noviembre de 2023, como se va a hacer la aplicación de

dichas metodologías y modelos, tal vez

lo más importante a cuánto va a

corresponder el porcentaje de incremento por municipio, y el campo de

maniobra que van a tener los concejos municipales para modificar las tarifas de

los estatutos tributarios en relación al impuesto predial, dado que la

aplicación estricta de la norma define el plazo de 2023 para crear las

metodologías y vence el 31 de diciembre, sin embargo es importante tener en

cuenta que los concejos municipales, conforme a lo que establece el artículo 23

de La Ley 136 de 1994 «Por la cual se dictan normas tendientes a

modernizar la organización y el funcionamiento de los

municipios», establecen:

ARTÍCULO 23.- Período de sesiones. Los concejos de los municipios

clasificados en categorías Especial, Primera y Segunda, sesionarán

ordinariamente en la cabecera municipal y en el recinto señalado oficialmente ()….

c) El tercer período será del primero de octubre al treinta de

noviembre, con el objetivo prioritario de estudiar, aprobar o improbar el

presupuesto municipal.

Es decir, hasta el 30 de noviembre de 2023, en

sesiones ordinarias se podría hacer algún tipo de ajuste a las tarifas, por lo

que en tiempo regular ya se debería tener la metodología o modelo, ya haberse

aplicado a los valores catastrales de los predios de los municipios de interés,

liquidado al menos avalúos de prueba y haber puesto en consideración los

valores a los concejos municipales para la posible reducción de las tarifas.

Cuarto

Conforme lo describe el Diario La

República en el artículo "La actualización del catastro va en 9,4% no en

40%, con 10,7 millones de hectáreas" de fecha sábado, 15 de octubre de

2022

Es decir, se debe aplicar al 90,6% de hectáreas

del país, (dado que la estadística se dio en hectáreas, no es posible

determinar con este análisis cuantos predios y cuantos municipios se ven

afectados por la medida).

De lo anterior, los valores contemplados y

calculados en el punto cuarto deben ser socializados y aplicados a un número

indeterminado de municipios cercanos al 90% del país, (aproximadamente 990

municipios) todo esto antes del 31 de diciembre para que pueda aplicarse, por

lo que solo queda preguntar, ¿cuándo se hará dicha socialización? : La

disposición de que este artículo perderá vigencia el 31 de diciembre de 2023

puede generar preocupación en los propietarios, ya que la falta de continuidad

en las medidas podría dar lugar a distorsiones en el futuro.

Quinto

Ausencia de Participación Ciudadana: No se

menciona la participación ciudadana en el proceso de reajuste masivo de valores

catastrales. La inclusión de los propietarios en la toma de decisiones podría

proporcionar una visión más completa y equitativa de la realidad económica de

los predios.

MEDIDAS DE PROTECCIÓN A LOS INCREMENTOS

Con el fin de no hacer gravosa la situación por

concepto de pago del impuesto predial para casos como los que pueden

presentarse por situaciones como el reajuste automático de los avalúos

catastrales, actualmente hay vigentes dos normas al respecto, el artículo 4 de

la ley 44 de 1990 (modificado por el Artículo 23. De la Ley 1450 de 2011) y La

Ley 1995 de 2021, se transcriben a continuación.

|

Artículo 4° de la Ley 44 de 1990 |

Artículos 2°, 3° y

7° de la Ley 1995 de 2021 |

|

Artículo 23. De la Ley 1450 de 2011 Incremento de la tarifa mínima del Impuesto

Predial Unificado. El artículo 4° de

la Ley 44 de 1990 quedará así: |

Artículo 2°. Límite del Impuesto Predial Unificado. Independientemente del valor de catastro obtenido siguiendo los procedimientos del artículo anterior, para los predios que hayan sido objeto de actualización catastral y hayan pagado según esa actualización, será del IPC+8 puntos porcentuales máximo del Impuesto Predial Unificado.

Para el caso de los predios que no se hayan actualizado el límite será de

máximo 50% del monto liquidado

por el mismo concepto el año inmediatamente anterior. Artículo 7°. Vigencia. La presente ley rige a partir de la fecha de su promulgación y deroga

todas las disposiciones que le sean contrarias. Lo previsto en este artículo

se aplicará sin perjuicio del límite de impuesto contemplado en el artículo

6° de la Ley 44 de 1990 y el artículo 55 del Decreto Ley 1421 de 1993. |

Al respecto de estas normas es

importante comentar

Artículo 4° de la Ley 44 de 1990 (modificado por el

Artículo 23. De la Ley 1450 de 2011)

Con el texto

A partir del año en el cual entren en

aplicación las modificaciones de las tarifas, el cobro total del impuesto

predial unificado resultante con base en ellas, no podrá exceder del 25% del monto liquidado por el mismo concepto en

el año inmediatamente anterior, excepto en los casos que corresponda a

cambios de los elementos físicos o económicos que se identifique en los

procesos de actualización del catastro.

Se deroga tácitamente el artículo

6 de la Ley 44 de 1990

Artículo 6.

Límites del Impuesto. A partir del año en el cual entre en aplicación la

formación catastral de los predios, en los términos de la Ley 14 de 1983, el

Impuesto Predial Unificado resultante con base en el nuevo avalúo, no podrá exceder del doble del monto

liquidado por el mismo concepto en el año inmediatamente anterior, o del

impuesto predial, según el caso.

La limitación

prevista en este artículo no se aplicará para los predios que se incorporen por

primera vez al catastro, ni para los terrenos urbanizables no urbanizados o

urbanizados no edificados. Tampoco se aplicará para los predios que figuraban

como lotes no construidos y cuyo nuevo avalúo se origina por la construcción o

edificación en él realizada

Es decir, lo vigente a fecha de

hoy es que de un año a otro el impuesto predial no puede incrementarse más de

un 25% de lo que se pagó por el mismo concepto la vigencia anterior, salvo las

excepciones. Nótese que el a pesar de proceder de dos fuentes diferentes (el

avalúo y las tarifas), es claro en definir que el impuesto predial no podrá

incrementarse.

Ley 1995 de 2021, Artículos 2°, 3° y 7°

Sobre el Artículo 2°, en

referencia al texto

“para los predios que hayan sido objeto de

actualización catastral y hayan pagado según esa actualización será del IPC+8

puntos porcentuales máximo del Impuesto Predial Unificado.” Para el caso de los

predios que no se hayan actualizado el límite será de máximo 50%

Resulta inaplicable, ya que la redacción es

tan confusa que no da campo a que se presente el caso previsto

Es así que, si en un municipio se realiza una

actualización catastral por ejemplo en 2023, se debe pagar en 2024 conforme a

los incrementos que se dan por variaciones en los elementos, físicos y

económicos, SIN LIMITE.

Como aparece el texto “y hayan pagado según

esa actualización” solo hasta 2024 se paga y el presunto beneficio de IPC+8

para 2025 ya no aplica, ya que se actualizo en 2023 para vigencia 2024, luego

para 2025 aplica el texto “Para el caso de los predios que no se hayan

actualizado el límite será de máximo 50%” es decir IPC+8, nunca aplica.

IPC+8 se pretendía aplicar cuando entrara en

vigencia la actualización, en el ejemplo de 2024, cuando se hizo actualización

en 2023, con la situación que era más conveniente para un municipio no

actualizar ya que podía incrementar el predial hasta en un 50% mientras que con

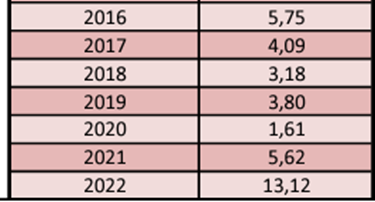

la restricción sería de alrededor de 9,61% a 21,12%, se muestra históricos IPC

desde 2016 a 2022.

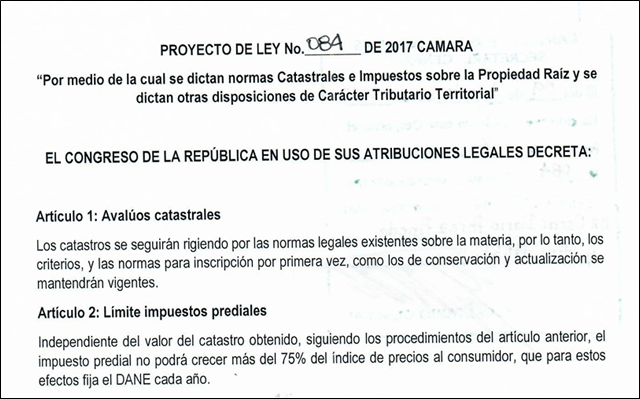

Todo lo anterior recordando que el proyecto

de ley original que se convirtió en la Ley 1995 de 2019, controlaba el

incremento con el 75% del IPC.

Sobre el Artículo 3°, es una ley de carácter

temporal, vigente hasta el 19 de agosto de 2024.

Sobre el Artículo 7°, Indica que se aplicará

sin perjuicio del límite de impuesto contemplado en el artículo 6° de la Ley 44

de 1990, (que como se indicó previamente, se derogo por el artículo 23 de la

Ley 1450 de 2011). Es decir, aplica entonces lo descrito en el artículo 4 de la

Ley 44 de 1990.

PROYECTOS DE LEY EN CURSO

En el escenario

legislativo colombiano, dos proyectos de ley destacan por su relevancia en la

esfera fiscal y la equidad tributaria y especialmente relacionada con los

límites al impuesto predial unificado

PRIMER PROYECTO DE LEY

El primero, identificado como Proyecto de Ley No. 251 de 2023, lleva por título

"Por medio del cual se establece límites y excepciones bajo el principio

de progresividad al impuesto predial unificado y se dictan otras disposiciones

- Ley Catastro Justo". Este proyecto es una iniciativa conjunta de varios

representantes a la Cámara, encabezados por la H.R. Leider Alexandra Vásquez Ochoa,

H.R. Jorge Hernán Bastidas Rosero, H.R. Wilmer Yair Castellanos Hernández,

entre otros.

El propósito central de esta propuesta legislativa es establecer límites y

excepciones al impuesto predial unificado, siguiendo el principio de

progresividad. Este enfoque busca garantizar una distribución equitativa de la

carga tributaria, considerando las capacidades económicas de los

contribuyentes. Además, la ley propone disposiciones específicas relacionadas

con el catastro, buscando un sistema más justo y transparente en la valoración

de los bienes inmuebles.

Con relación a la

norma vigente antes analizada (Ley 1995 de 2019) tiene elementos comunes y

permite de forma más amplia atender de forma permanente los incrementos

derivados de los procesos catastrales especialmente los derivados de la

actualización catastral, y es más benévola con la aplicación de los límites del

incremento ya que en lo descrito indica que después de llevar a cabo la

actualización catastral, para el año siguiente, la liquidación del Impuesto

Predial Unificado no podrá experimentar un aumento que supere el 50% de la

diferencia entre la liquidación del año anterior y la nueva.

SEGUNDO PROYECTO DE LEY

Por otro lado, el

segundo proyecto de ley, numerado como Proyecto de Ley 292 de 2023, aborda

medidas en materia de impuesto predial unificado. Este proyecto, presentado por

el Ministro de Hacienda, Ricardo Bonilla, y la Ministra de Agricultura, Jhenifer

Mojica Flórez, contempla modificaciones parciales a la ley 44 de 1990 y deroga

la ley 1995 de 2019.

Este proyecto

ministerial destaca por su enfoque en la actualización y ajuste del marco

normativo existente, con el objetivo de mejorar la eficiencia y efectividad del

impuesto predial unificado.

Observaciones al proyecto de ley

Se debe hacer claridad que el producto de este proyecto de ley está en el marco del desarrollo del artículo 49 de la Ley 2249 de 2023, referente a poner límites al crecimiento del Impuesto Predial Unificado derivado del reajuste automático de los avalúos catastrales de todos los predios del país que se debería dar únicamente en esta vigencia. Sin embargo, el proyecto “modifica” el artículo 6° de la ley 44 de 1990, (ya derogado), deroga la ley 1995 de 2019 y todas las que le sean contrarias, hecho que no debería darse ya que solo debe darse cumplimiento a lo que se le ordena y no exceder el alcance ordenado.

En primera medida referir que la ley 2294 de 2023 determina en el parágrafo 3 del artículo 49, que dicho proyecto debe ser coordinado por el Ministerio de hacienda y el DNP, y no por el ministerio de agricultura, como aconteció.

Parágrafo

3°. El

Ministerio de Hacienda y Crédito Público y el Departamento Nacional de

Planeación coordinarán la elaboración de una propuesta de ley que permita

poner límites al crecimiento del Impuesto Predial Unificado derivado del

reajuste del avalúo catastral, bajo los principios de progresividad y

fortalecimiento de las finanzas públicas territoriales. Hasta tanto se expida

la nueva ley, se mantendrá vigente lo dispuesto en la Ley 1995 de 2019.

Efectivamente la norma

es explicita en ordenar quienes deben presentar el proyecto de ley y si fuese

de amplia participación debió entonces incorporarse al ministerio de vivienda

ya que la mayor cantidad de predios que se verían afectados tienen destino

económico habitacional.

Es importante hacer claridad que en la legislación catastral el concepto de reajuste está asociado a la variación anual del valor catastral descrito en el artículo 8° de la Ley 44 de 1990 y artículo 6° de la Ley 14 de 1983.

Ley 44 de 1990,

Artículo 8o. Ajuste anual de la base. El

valor de los avalúos catastrales se reajustará

anualmente a partir del 1º. de enero de cada año, en un porcentaje determinado

por el Gobierno Nacional previo concepto del Consejo Nacional de Política

Económica y Social (CONPES). El porcentaje de incremento no podrá ser superior

a la meta de inflación para el año en que se define el incremento.

En el caso de los predios no formados el porcentaje de incremento a que

se refiere el inciso anterior, podrá ser hasta el 130% de la mencionada meta.

Parágrafo 1º. Este reajuste no se aplicará

a aquellos predios cuyo avalúo catastral haya sido formado o reajustado durante ese año.

Parágrafo 2º. Si se presentan diferencias entre la meta de inflación y la inflación

registrada por el DANE, que acumulen más de cinco puntos porcentuales en un

solo año, el Gobierno Nacional podrá autorizar, previo concepto del CONPES un

incremento adicional extraordinario.

Ley 14 de 1983

Artículo

6. En el intervalo entre

los actos de formación o actualización del catastro, elaborado de acuerdo con

los artículos 4º y 5º de la Ley 14 de 1983, las autoridades catastrales reajustarán los avalúos catastrales

para vigencias anuales, en un porcentaje no inferior al cuarenta por ciento

(40%) ni superior al sesenta por ciento (60%) de la variación del índice de

precios de vivienda calculado y elaborado por el Departamento Nacional de

Estadística DANE. El porcentaje será determinado por el Gobierno Nacional, antes

del 31 de octubre de cada año, previo concepto del Concejo Nacional de Política

Económica y Social CONPES.

Concluido el período de 7 años desde la formación o actualización del

censo catastral, no se podrá hacer un nuevo reajuste y continuará vigente el último censo catastral hasta tanto

se cumpla un nuevo acto de formación o actualización del censo del respectivo

predio.

Es diferente al

concepto de eliminar la disparidad en el valor catastral derivado de un proceso

de actualización catastral, en una actualización catastral no se reajusta el

valor, se actualiza, son conceptos diferentes y tiene su explicación en los

métodos que se emplean para determinar el valor catastral y en el caso dado que

se habla del termino ajuste y/o reajuste se está haciendo referencia a los

descritos anteriormente.

Varios problemas

derivados de este artículo han sido objeto de discusión y preocupación por

parte de diversos sectores. Uno de los principales puntos de controversia es la

posibilidad de que la actualización masiva genere impactos significativos en

los contribuyentes, especialmente aquellos propietarios de predios que no han

experimentado cambios sustanciales en sus propiedades pero que podrían

enfrentar aumentos considerables en sus avalúos catastrales.

Ahora bien, frente a las diferentes tarifas propuestos que varían de 50%, 100%, 150%, 200% y 300%, se da en términos de destino económico, por lo que es importante identificar que lo que establece el artículo 4 de la Ley 44 de 1990, está en relación con Los estratos socioeconómicos, Los usos del suelo en el sector urbano, La antigüedad de la formación o actualización del Catastro, El rango de área, y Avalúo Catastral, por ningún lado aparece el destino económico, por lo que los concejos municipales lo hacen en función de esas variables y no con el destino económico, a la fecha y faltando mes y medio para cerrar el año difícilmente tendrán como ajustar sus sistemas de liquidación a esos términos.

Artículo

4. La tarifa del impuesto predial unificado, a

que se refiere la presente ley, será fijada por los respectivos Concejos

municipales y distritales y oscilará entre el 5 por mil y el 16 por mil del

respectivo avalúo.

Las tarifas deberán establecerse en cada municipio o distrito de manera

diferencial y progresivo, teniendo en cuenta factores tales como:

1. Los estratos socioeconómicos.

2. Los usos del suelo en el sector urbano.

3. La antigüedad de la formación o actualización del

Catastro.

4. El rango de área.

5. Avalúo Catastral.

Con respecto al parágrafo 3, este texto no debería existir ya que como se comentó anteriormente, el marco de aplicación de la Ley está en el cumplimiento del artículo 49 de la Ley 2249 de 2023

Con respecto a lo dispuesto en el artículo 2,

En relación a lo que se define

como “DECLARACIÓN DEL IMPUESTO PREDIAL”, El predial no es un impuesto que se

declare, como si es el impuesto a la renta, en el caso del impuesto predial

unificado es el municipio quien lo liquida y factura, este aspecto es relevante

porque al no existir una declaración del impuesto predial, no se le pueden

aplicar las normas que regulan la presentación de declaraciones tributarias y

no existen procedimientos como:

·

Declaraciones de corrección

·

Liquidaciones de corrección

·

Liquidaciones de aforo

·

Emplazamientos para declarar

·

Sanción por no declarar

·

Requerimientos especiales

En relación al impuesto predial

por el no pago se generan intereses moratorios

¿O lo que se pretende con el

proyecto de ley es cambiar el régimen tributario del impuesto predial a

declaración?

Solo existe una autoridad catastral

que es el IGAC, los demás son gestores, es confuso que diga que se puede

presentar una revisión al gestor o autoridad competente ya que de esa forma

autorizan que reclamaciones de cualquier gestor sean radicadas ante el IGAC sin

importar cuál sea el gestor de su jurisdicción.

El Parágrafo 1° de este artículo

establece que los gestores catastrales deben aplicar e incorporar este ajuste

en sus bases catastrales. Este requisito plantea desafíos operativos para las

entidades encargadas de gestionar la información catastral, ya que la

actualización masiva implica una carga de trabajo significativa y la necesidad

de recursos adicionales para implementar eficientemente los ajustes propuestos.

Otro aspecto que ha generado

inquietudes es la temporalidad de esta medida, según el Parágrafo 2°. Una vez

cumplido el proceso de actualización masiva, se retomaría el procedimiento

definido en la Ley 44 de 1990, modificada por la Ley 242 de 1995, o la que la

modifique o sustituya. Esto podría generar incertidumbre entre los propietarios

y entidades involucradas, ya que la estabilidad a largo plazo de los avalúos

catastrales no está claramente definida.

CONCLUSIONES

1. En

primera medida la expedición del artículo 49 de la Ley 2249 de 2023, evidencia

el fracaso de la política de catastro multipropósito, el hecho de “adoptar metodologías y modelos de

actualización masiva de valores catastrales rezagados, que permitan por una

sola vez realizar un ajuste automático de los avalúos catastrales de todos los

predios del país” demuestra que dicha política no ha sido debidamente

planificada, normada y ejecutada, y que los propósitos diferentes al fiscal no

se han podido materializar, es así que en el CONPES 3859 de 2016 se fijó como

meta a 2023, tener la actualización al 100%, y que el CONPES 3958 se fijó como

meta a 2023 tener el 70% y en 2025 el 100%, pero a la fecha se tiene un

porcentaje de avance de 9,4% según datos oficiales, ahora con esta medida se

adopta un “ajuste automático” de los valores catastrales con el fin de incrementar

las bases gravables del impuesto predial netamente con un interés fiscal.

2. Solo

cuando se tengan las metodologías y modelos y la forma en que se aplicaran a

los municipios por “ajuste automático” se podría definir el impacto ya que cada

municipio tiene sus particularidades en avalúos, antigüedad de la actualización

etc, y esas metodologías deberían ser adoptadas por alguna regulación del IGAC,

por lo que no es claro como sin tener la proyección de incremento en los

valores, si hay una proyección de los porcentajes de incremento del predial.

3. No

hay claridad sobre el instrumento normativo con el cual se materializará el “ajuste

automático” y tampoco que entidad lo expedirá, ¿será una resolución del IGAC?

¿Un decreto presidencial? quien lo debe proyectar ¿el Ministerio de hacienda?,

¿el DNP?, ¿el DANE como cabeza de sector al cual está adscrito el catastro?,

recordar que el incremento anual descrito en el artículo 8 de la Ley 44 de

1990, se expide a través de un decreto, el hoy vigente Decreto 2653 de 30 de

diciembre de 2022, y el “ajuste automático” ¿será un dato?, y si este ajuste

anual es garantizado por un decreto que puede ser objeto del contencioso

administrativo, el “ajuste automático” que

afecta a todos los predios salvo excepciones tiene que tener la misma jerarquía

y ser expedido mediante decreto.

4. Evidentemente

tampoco es claro en qué fecha se expedirá, obviamente antes del 31 de

diciembre, sin embargo, tener claro que debe haber tiempo para la liquidación

del avalúo catastral, también recordar que el impuesto predial es un impuesto

de causación inmediata y se liquida con la información vigente el 1 de enero de

cada año con la información oficial que reposa en la base catastral oficial,

como indica el artículo 79 de la Ley 1955 de 2019.

La gestión y custodia de la información catastral corresponde al

Estado a través del IGAC, quien debe promover su producción, mantenimiento y

difusión. Esta información debe ser interoperable con otros sistemas de

información de acuerdo con las condiciones definidas. La información

catastral a cargo de los gestores catastrales se debe registrar en el Sistema

Nacional de Información Catastral (SINIC) o el que haga sus veces. La

información registrada en el sistema se considera oficial para todos los

efectos legales, para ello el IGAC definirá las condiciones de gradualidad

y transición de este proceso. Los gestores catastrales deben suministrar

oportunamente la información catastral requerida por el IGAC y la SNR.

Por lo que, dando

cumplimiento a las diferentes normas, los gestores catastrales deben calcular

el valor catastral de los predios de su jurisdicción con base en Metodologías y

modelos de valoración masiva y remitirla al IGAC para incorporarla en el SINIC

para que sea oficial y ahí si poder liquidar el impuesto predial.

5. Hay

diferentes normas que regulan sobre el mismo tema y son contradictorias entre sí,

ejemplo son el artículo 4 de la Ley 44 de 1990 y el artículo 2 de la Ley 1995

de 2019, por lo que se debe hacer más integral y estructural el proyecto de ley

que se pueda materializar en una norma clara, sin ambigüedades y que no exista

multiplicidad de interpretaciones o límites al impuesto proveniente de diferentes

fuentes.

6. Otra

posible situación que se presente es la recategorización de los municipios como

efecto del incremento del recaudo del impuesto predial, esta recategorización

se daría para el 2025, lo que podría eventualmente afectar los recursos que por

transferencias se hace a los municipios desde el gobierno central y que depende

de su categoría municipal.

7. Con

la medida ya adoptada de “realizar un ajuste automático de

los avalúos catastrales de todos los predios del país” para la vigencia

2024, y con la variación de los topes del incremento de impuesto predial hacia

arriba, y el poco tiempo de maniobra de los concejos municipales para ajustar

las tasas, podría tenerse una oleada de reclamaciones por concepto de impuesto

predial sin precedentes, tanto en las oficinas de hacienda municipal, como en

el IGAC que si con las actualizaciones de pocos municipios tienen dificultades

operativas, con la totalidad de los municipios al mismo tiempo será bastante

difícil de gestionar.

8. El

tema de oportunidad en lo social y político de cambio de admiraciones

municipales, los alcaldes se posesionan el 1 de enero, justo cuando se liquida

el impuesto predial, por lo que van a recibir una problemática que ni se

imaginaban que tenían y seguramente no tienen como atender de forma oportuna.

9. Hay falta de oportunidad en tiempo de

presentación del proyecto de ley, ya que desde el 19 de mayo cuando se expidió

la LEY 2294 DE 2023 Plan

Nacional de Desarrollo 2022-2026 “Colombia Potencia Mundial de la Vida”, se le

ordeno al ministerio de hacienda y al DNP proyectar lo correspondiente y solo

mes y medio antes de “realizar un ajuste automático de los avalúos catastrales

de todos los predios del país” para la vigencia 2024 se produce la radicación

del proyecto de ley específico para modular el efecto del reajuste automático.

10. Se

va a presentar una conjunción de factores adversos para los contribuyentes,

incremento en el avalúo catastral como base gravable, un incremento en los

topes del impuesto predial y unas tarifas altas, por lo que sí o sí se requiere

un análisis a conciencia por parte de los legisladores para atenuar el impacto

que se presente y salga una buena norma.

11. Finalmente, es importante recalcar la necesidad de tener un catastro debidamente actualizado, en todos sus componentes y que esto derive en un valor catastral que corresponda con la realidad del inmueble, que se desarrolle sin metas incumplibles y si conforme a la posibilidad de tener una información de buena calidad que sirva como para el este caso en un impuesto predial justo.

En el presente escrito, se llevó a cabo un

análisis utilizando los instrumentos legales disponibles y la información

pertinente. Como reflexión, se invita al lector a considerar que,

efectivamente, las condiciones actuales en el país respaldan la conveniencia de

las medidas propuestas. Este análisis proporciona una visión integral de la

situación, destacando la importancia y pertinencia de las disposiciones legales

en el contexto actual, lo cual puede contribuir a una comprensión más informada

y crítica de las implicaciones para los usuarios.

René Horacio Torres

López

Ing Catastral y

Geodesta

MG en Catastro

multipropósito y avalúos

Editor CATASTROPOLIS

0 Comentarios